12月20-21日,2023中国能源与化工行业创新发展大会在浙江杭州市召开。

大会围绕石油和化工行业高质量发展,低碳化,绿色工艺,绿色发展,深度一体化发展,深入探讨了我国石化行业发展的趋势,企业低碳节能的路径,行业绿色发展的经验和策略。同时能源化工事业部发布了——《2023年石油化工行业年度数据盘点与解读》的专题报告。

报告内容指出,2023年美联储持续加息给全球经济造成冲击,大国博弈加剧使得国际政治环境、经济环境日趋复杂。2023年石化行业迎来投产大年,虽有中国经济稳步恢复,但海外需求增速放缓,行业供需错配问题升级,致使行业整体盈利水平继续下滑。展望未来,在双碳背景引领下,在绿色工艺,绿色发展政策驱动下,石化行业将向高质量发展迈进,加快发展高端石化产品和化工新材料产品,石油材料化,减油增化,以化为主的深度炼化一体化发展将是大势所趋。

石化行业供需矛盾升级 进口下滑出口增长趋势明显

报告开篇首先对石化行业价格进行回顾,自2022年6月开始石化价格震荡下跌1年左右,自今年6月底反弹3个月,9月下旬市场重新进入下行阶段。伴随价格的回归,石化行业景气度指数在下半年逐渐回归正常区间,并且持续向上恢复。2024年行业景气度趋势预计继续向上,但趋势性的延展可能会长一些。

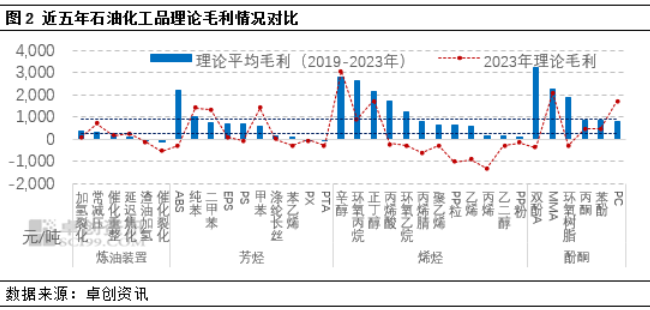

报告中认为,虽然原油对化工品指引性较强,但不同行业在价值链、供需方面却展示出了不同的变化。通过一张近五年石化行业毛利变化图例显示,近五年烯烃及下游产业链盈利表现突出,其中丁辛醇的高利润益于卫生用品的需求增长,环氧丙烷高利润则得益于聚氨酯产业链的快速发展;酚酮产业链以双酚A盈利靠前;2023年对比来看,丁辛醇仍表现亮眼,PC利润增幅较大;芳烃产业链三苯毛利明显超出近五年平均值。

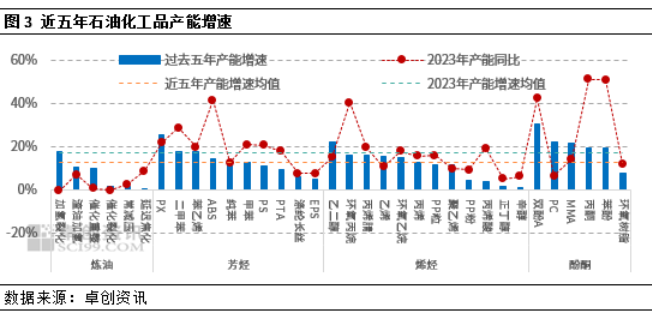

高利润是驱动行业扩能的最根本动力之一。通过数据盘点得出,2023年中国石化行业迎来了投产大年。酚酮、双酚A继续处于高扩能阶段;芳烃链条ABS扩能提速,二甲苯-PX增速较快;烯烃链环氧丙烷、丙烯酸、环氧乙烷增速均表现明显。

在产能高速增长背景下,需求增速又如何呢?从报告中展示的数据可以看出,石化行业需求相较2019年增长35%,表明石化行业需求增速逐步稳步恢复,其中燃料油、芳烃三苯、乙烯、双酚A、苯酚等行业需求增长明显。与2022年相比,多数行业需求处于正向增长,平均增长11%左右。

伴随高扩能慢需求的供需矛盾升级问题,石化行业的进出口数据变化趋势发生明显背离—出口依赖度不断提升,进口依存度逐年下滑。

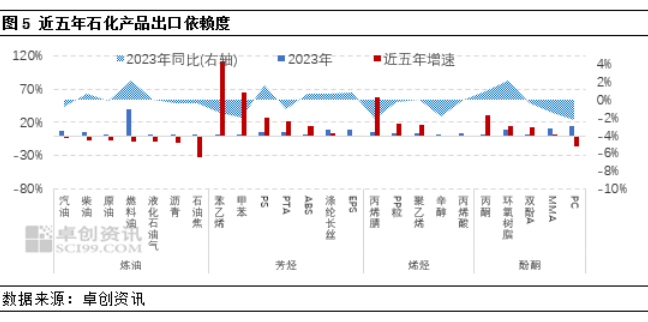

一张石油化工品出口形势变化图显示,近五年石油化工品出口依赖度稳步增长。增长较为明显的以苯乙烯、甲苯、丙烯腈、丙酮表现突出,虽出口体量占比较小,但保持稳定增长;具体到2023年,出口依赖度较高的行业仍是燃料油、PC、MMA、涤纶长丝、MMA等行业;相比2022年,出口量增长的主要行业有燃料油、PS、环氧树脂等行业。相对出口增长而言,近五年石油化工品进口依存度呈现出较为明显的下滑趋势。进口依存度下滑较为突出的行业有双酚A、苯乙烯、MMA、丙酮、丙烯腈、PX等行业,国内自给率不断提升,对进口量逐步替代。2023年进口依存度较高的行业仍是原油、液化气、燃料油、石油焦、聚乙烯、乙二醇、PC等行业,自给率不足,进口货成本低,高端专用需求工艺受限是主要原因。相比2022年,进口量下滑的主要行业有PC、双酚A、PX、ABS、乙二醇等行业,进口量增长的以燃料油较为突出。

总结过去五年数据变化,报告指出,石油化工行业产能扩张逐渐加快,需求端受相关事件影响,叠加全球经济增速放缓及周期变化的影响,增速相对缓慢。供需矛盾不断升级,影响石化行业整体盈利情况转弱。

展望未来:石油材料化、减油增化和以化为主是主要发展方向

展望未来,在双碳背景引领下,在绿色技术及绿色发展、相关政策引导下,石油化工行业又将面对怎样的机遇与挑战呢?通过梳理未来五年的基本面数据,给出了部分可能预期的结论。

首先展示的是未来五年石化行业产能增速图例,可以清晰看出未来五年石化行业产能将继续扩张。其中烯烃产业链继续扩能,尤其丙烯下游衍生品扩能加速;聚焦至2024年,烯烃、芳烃下游、酚酮产业链各产品继续扩能;炼化一体化趋势更加明显,下游衍生品配置多以高附加值为主要参考。单产品来看,2024年环氧丙烷、ABSPS产能预期增长较为突出。

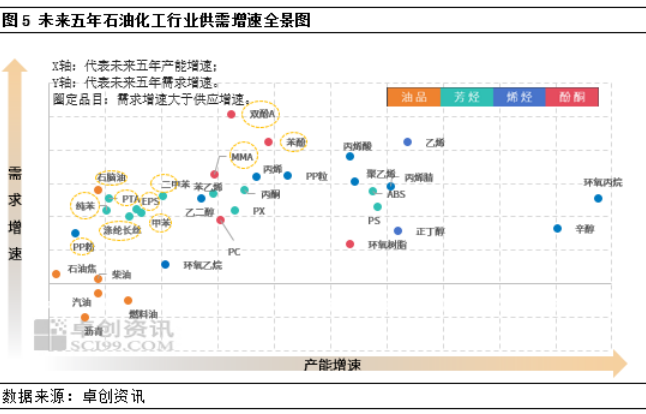

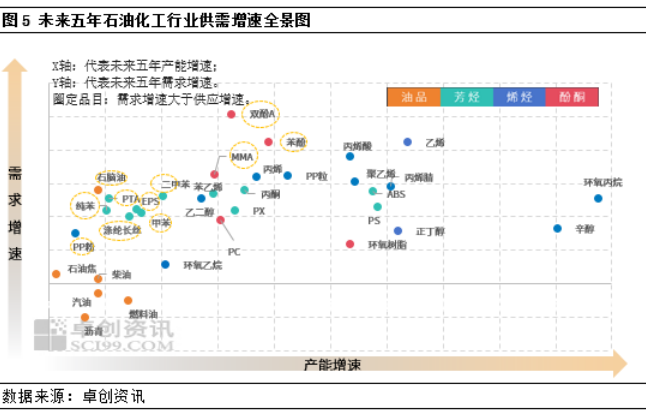

供需变化是观测未来行业竞争力的关键指标。报告中展示的未来五年供需增速全景图可以清晰的看出芳烃及下游潜在机会会偏大一些。甲苯/二甲苯、PX-PTA到涤纶长丝产业链,需求增速快于产能增速;纯苯-苯酚-双酚A-MMA产业链,相对苯乙烯产业链需求潜力较强;石脑油需求增速预计快于产能增长,市场存在潜在机会。

通过供需数据变化,结合宏观、原油等相关指标,报告最后展示的是2024年石油化工品的价格和利润预测图例。2023年石化行业多数产品亏损,2024年亏损数量占比预计减少;2024年石化产品年均价预计波动幅度在±5%以内的占比在84%,纯苯、苯酚预计上涨,丙烯酸或继续承压下行。

报告指出,2024年石油化工品仍然受供需错配影响,盈利可能继续承压。但从诸多的影响因素来看,行业将逐渐摆脱最困难时期,在高速扩能背景下不乏部分行业需求增长预计提速,部分行业出口量继续冲高。2024年将是产业链供需错配矛盾升级后需要大幅度平衡的一年,可重点关注区域供需结构变化、阶段性行情趋势,以及产业链联动变化带来的机会。

行业的发展与政策的引导和驱动息息相关,双碳背景下,石油化工企业在供应过剩的竞争压力下如何提高行业竞争力呢?报告指出首先要提高工业电气化水平,促进绿色电力消费;高耗能行业要达到国家能效水平,提高副产品资源利用水平。遵循绿色发展、绿色技术的应用,加快发展高端石化产品和化工新材料产品。例如聚烯烃行业的高质量发展,要摆脱当前“通用料竞争加剧、高端专用料供应不足”的结构性短缺局面,在需求端引领下,未来行业高端专用料的技术突破和供应增长将是大势所趋。另外是新材料的延伸,新能源汽车、锂电池、风电、光伏等产业带动化工新材料消费不断增长。风电产业拉动碳纤维、不饱和树脂、环氧树脂、特种橡胶及弹性体需求。光伏胶膜带动 EVA 、POE树脂消耗量提升。高性能、高品质的聚碳酸酯(PC)国产化率不断提升。未来石化行业主要发展方向当是石油材料化、减油增化和以化为主的深度炼化一体化趋势。